Notícias

A hora do planejamento tributário para 2010 chegou

No Lucro Real anual por estimativa, pode-se recolher os tributos mensalmente com base no faturamento e em um percentual de lucro estipulado pelo Governo Federal.

As empresas já devem começar a se preparar para definir a forma de tributação que será usada em 2010. Como a legislação não permite mudança de sistemática no mesmo exercício, a opção por uma das modalidades de tributação será definitiva para todo o período. Ou seja, uma decisão equivocada terá efeito por todo o ano.

No Lucro Real anual por estimativa, pode-se recolher os tributos mensalmente com base no faturamento e em um percentual de lucro estipulado pelo Governo Federal. A empresa poderá suspender ou reduzir o pagamento do imposto devido em cada mês, desde que demonstre, por meio de balanços ou balancetes mensais, que o valor acumulado já pago excede o do imposto devido. O tributo é calculado a partir do Lucro Real do período em curso.

Outra possibilidade é o Lucro Real trimestral, em que o cálculo do IRPJ e da CSLL tem como base o balanço da empresa. Neste caso, o lucro do trimestre anterior não pode ser compensado com o prejuízo fiscal de trimestres seguintes, ainda que dentro do mesmo ano-calendário. O prejuízo fiscal de um trimestre só poderá ser deduzido até o limite de 30% do lucro real dos períodos seguintes. Esta pode ser uma boa alternativa para empresas com lucros lineares e picos de faturamento.

A terceira opção é pagar o IRPJ e a CSLL pelo Lucro Presumido, também trimestralmente. Neste regime, entretanto, os tributos incidem sobre as receitas com base em percentual de presunção definido em lei. Há alguns tipos de receita que entram direto no resultado tributável, como as receitas financeiras e os ganhos de capital. Nem todas as companhias podem optar pelo Lucro Presumido, o que exige a verificação do objeto social e do faturamento.

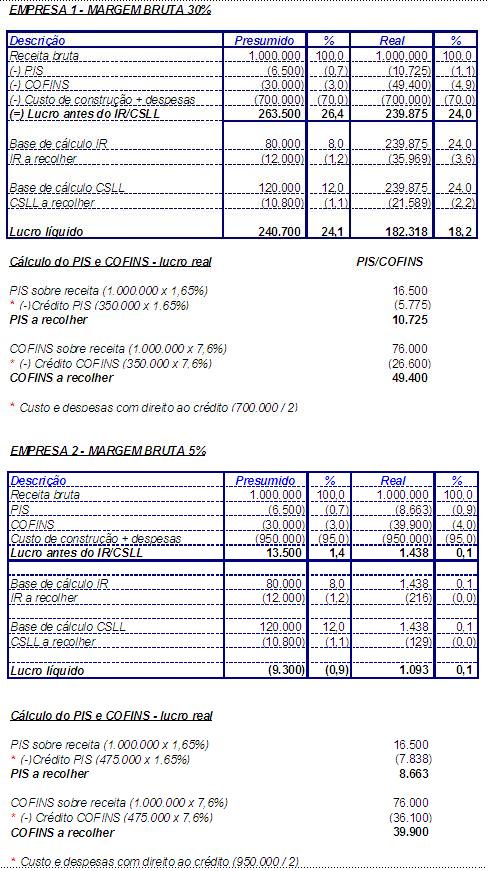

Empresas com receita brutas superior a R$ 48 milhões anuais não podem aderir a este modelo de tributação, mais benéfico para corporações com margens de lucratividade bem superiores às definidas pelo Governo (presumida). Na atividade imobiliária, por exemplo, o percentual do Lucro Presumido é de 8%. No entanto, se no trimestre a empresa apurou lucro contábil de 20%, pagará os impostos somente sobre 8% e poderá distribuir para os sócios o lucro líquido contábil efetivo, isento de tributação.

A tributação com base no Lucro Presumido pode também trazer vantagem na apuração do PIS e COFINS, pois para essa modalidade as alíquotas não se enquadram no sistema de não cumulatividade e não foram majoradas. Ou seja, continuam a valer as contribuições do regime anterior - de 0,65% da receita bruta para o PIS e 3% para a COFINS.

Cabe ressaltar que esta não cumulatividade, além do aumento das alíquotas (1,65% para o PIS e 7,6% para a COFINS), permite efetuar créditos dessas contribuições sobre determinados custos e despesas previstos na legislação. Isto, em certos casos, faz com que a alíquota efetiva das contribuições passe a ser similar àquelas apuradas pelo Lucro Presumido ou até menores. Por isso, as empresas precisam fazer os dois cálculos para tomar a decisão correta. Partindo para um caso prático, segue um comparativo entre dois empreendimentos: